Рассказываем, когда надо платить земельный налог, кто освобожден от его уплаты и по какой формуле рассчитать платеж по налогу на недвижимость

Собственники земельных участков должны ежегодно платить за них налог, в противном случае будет начисляться пеня и в конечном итоге налоговая служба через суд взыщет с должника средства. Вместе с экспертами рассказываем обо всем самом важном в земельном налоге.

Содержание:

- Что такое земельный налог

- Налоговая база

- Ставки

- Кто платит

- Декларация по налогу

- Расчет налога

- Срок уплаты

Эксперты в статье:

Что такое земельный налог

Земельный налог — это вид налога на имущество, который взимается с собственников земельных участков за право пользования землей. Этот налог относится к местным, его устанавливают нормативными правовыми актами представительных органов муниципальных образований. В городах федерального значения — Москве, Санкт-Петербурге и Севастополе — он регулируется законами этих субъектов.

Исключение составляют участки:

Налоговая база земельного налога

Налоговая база по земельному налогу — это кадастровая стоимость земельного участка, который признан объектом налогообложения. Расчет по каждому земельному участку, за который платится налог, осуществляется, исходя из его кадастровой стоимости на 1 января того года, за который уплачивается земельный налог. Налоговым периодом считается календарный год, а сама кадастровая стоимость земельного участка определяется по итогам государственной кадастровой оценки земель, объясняет Юлия Лоухина.

Для вновь созданных участков используют кадастровую стоимость, установленную в Едином государственном реестре недвижимости (ЕГРН) на дату ее внесения.

Как узнать кадастровую стоимость участка:

Читайте подробнее: Как узнать кадастровую стоимость недвижимости. Инструкция

Ставки земельного налога

Ставки земельного налога различаются в зависимости от категорий земель и (или) разрешенного использования земельного участка, а также от места нахождения объекта налогообложения. Ставка земельного налога варьируется от 0,3% до 1,5% (п. 1 ст. 394 Налогового кодекса).

Налоговая ставка 0,3% применяется в отношении земельных участков:

Для применения пониженной ставки земельного налога (0,3%) в отношении земель сельскохозяйственного назначения необходимо, чтобы земельный участок:

Для остальных земельных участков на данный момент установлена ставка в пределах до 1,5% их кадастровой стоимости (письмо Минфина от 26 мая 2016 года).

Изменение земельного налога с 2025 года

Иван Никифоров предупреждает, что с 1 января 2025 года изменится налогообложение (№ 176-ФЗ) отдельных видов недвижимости. Для земельных участков кадастровой стоимостью более 300 млн руб. предельное значение ставок по земельному налогу увеличивается с 0,3% до 1,5%. Это касается земельных участков:

Кто платит земельный налог

В соответствии со ст. 388 Налогового кодекса плательщиками земельного налога вне зависимости от статуса физического или юридического лица являются:

«Если наследник получил земельный участок по наследству, но не зарегистрировал свое право, то налог он все равно будет платить с момента открытия наследства», — говорит Татьяна Напольских.

Если земельный участок принадлежит организации или физическому лицу на праве безвозмездного пользования или находится в аренде, то платить земельный налог не нужно, говорит Денис Коржавин.

Когда земельный налог платит юридическое лицо, то не имеет значения, какая система налогообложения применяется налогоплательщиком, объясняет Юлия Лоухина. По словам эксперта, это может быть общая система налогообложения (ОСНО) или специальный налоговый режим, когда налогоплательщик, применяющий упрощенную систему налогообложения (УСН), обязан перечислять земельный налог, если у него на балансе есть земельный участок.

Платят ли пенсионеры земельный налог

Пенсионеры имеют право на налоговый вычет в размере кадастровой стоимости 600 кв. м площади одного земельного участка, который находится в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении. Если площадь участка составляет не более шести соток, то налог с пенсионера не возьмут. Однако если площадь земельного участка превышает шесть соток, то налог будет рассчитан на разницу, фактически на оставшуюся площадь, говорит Ася Алексеенко. Эксперт также замечает, что вычет применяется по одному земельному участку по выбору льготника независимо от категории земель, вида разрешенного использования и местоположения земельного участка в пределах территории страны.

При наличии в собственности нескольких земельных участков налогоплательщики вправе представить в любой налоговый орган уведомление о земельном участке, в отношении которого они хотят применить налоговый вычет. Если такое уведомление не поступит от налогоплательщика, то вычет будет автоматически применен в отношении одного земельного участка с максимальной исчисленной суммой налога, объясняет Ася Алексеенко.

Денис Коржавин добавляет, поскольку льгота установлена федеральным законодательством, то региональные законы не могут ее снизить, однако могут ввести дополнительные льготы. Например, в Санкт-Петербурге пенсионеры полностью освобождаются от земельного налога в отношении одного земельного участка площадью до 2,5 тыс. кв. м (пп. 10 п. 1 ст. 11-7-1 Закона Санкт-Петербурга N 81-11 «О налоговых льготах»).

Земельный налог относится к местным(Фото: Shutterstock)

Кто освобождается от уплаты земельного налога

Не нужно платить земельный налог организациям, которые зарегистрированы на территории Курильских островов, в течение периода использования такими организациями права на льготы при уплате налога на прибыль, говорит Екатерина Болдинова. Эксперт добавляет, что также освобождаются от налогообложения по земельному налогу организации и граждане, указанные в ст. 395 Налогового кодекса. Это:

Отдельные освобождения могут быть установлены актами муниципалитетов. Например, на территории Москвы полностью освобождаются от уплаты земельного налога Герои Советского Союза и Герои Российской Федерации (пп. 14 п. 1 ст. 3.1 Закона города Москвы № 74 «О земельном налоге»), добавляет Денис Коржавин.

Льготы по земельному налогу

На федеральном уровне предусмотрены отдельные налоговые преимущества по уплате земельного налога (льготы). Так, налоговая база по земельному налогу уменьшается на необлагаемую налогом сумму в размере кадастровой стоимости 600 кв. м площади земельного участка.

Налоговый вычет предоставляется в отношении одного земельного участка по выбору налогоплательщика для следующих категорий граждан:

На уровне муниципального законодательства могут быть предоставлены дополнительные льготы.

Декларация по земельному налогу

Юридические лица с 2021 года не сдают декларации по земельному налогу. Первоначальный расчет налога для юридического лица осуществляет налоговый орган (п. 4 ст. 363 Налогового кодекса). Если юрлицо не согласно с расчетом, то оно вправе направить соответствующие пояснения и документы в налоговую. По словам Ивана Никифорова, инспекция рассматривает в течение одного месяца пояснения. Если пояснения будут признаны обоснованными, то проверяющие направляют уточненное сообщение.

Уведомления об исчисленных суммах налогов направляются в адрес физлица. Юридическим лицам направляются сообщения, добавляет Юлия Лоухина.

Ставки земельного налога различаются в зависимости от категорий земель и (или) разрешенного использования земельного участка(Фото: Shutterstock)

Расчет земельного налога

Расчет налога на земельный участок для физических лиц осуществляет налоговый орган. Организации, несмотря на то что считают налог самостоятельно, также получают уведомление из налоговой инспекции. Чтобы рассчитать земельный налог, используются следующие данные:

Для организаций, которые владели земельным участком неполный календарный год, применяются нормы п. 7 ст. 396 Налогового кодекса:

Формула расчета земельного налога

Н = Кс × Рд × Нс / К

В формуле используются следующие значения:

Н — налог к оплате;

Кс — кадастровая цена участка;

Рд — размер вашей доли, если у участка несколько владельцев. Если один — принимаем этот параметр за единицу;

Нс — налоговая ставка;

К — коэффициент владения участком в течение календарного года, год владения принимается за 100.

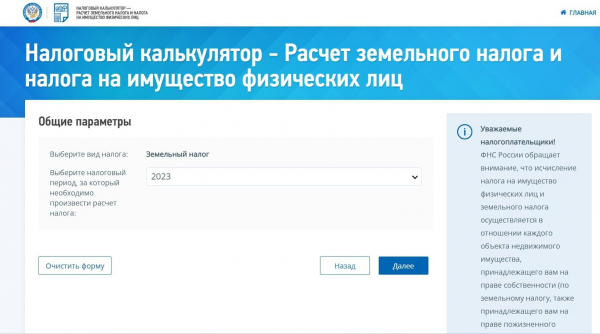

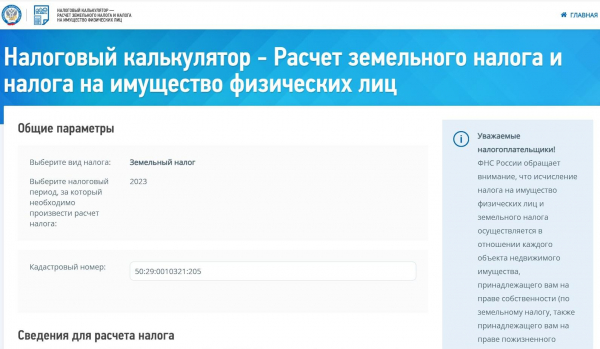

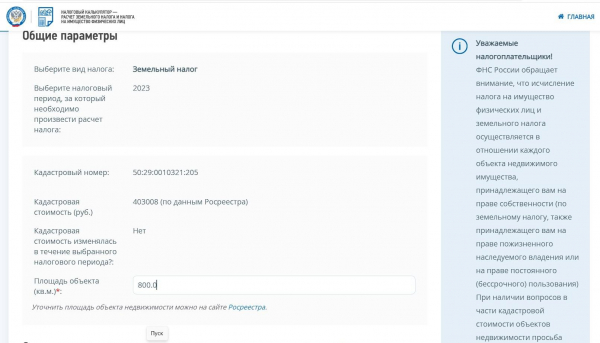

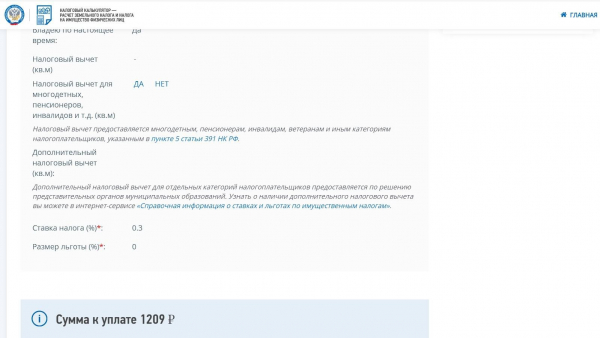

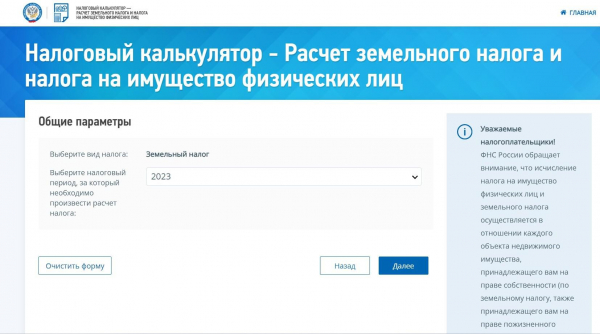

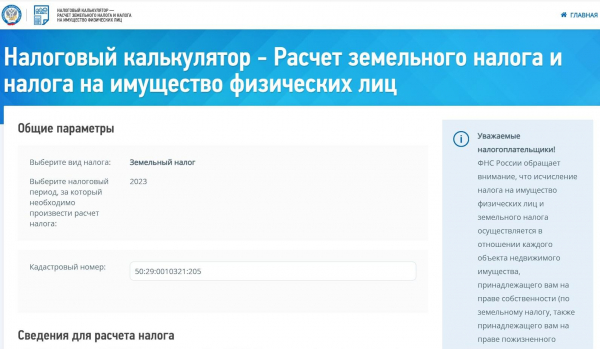

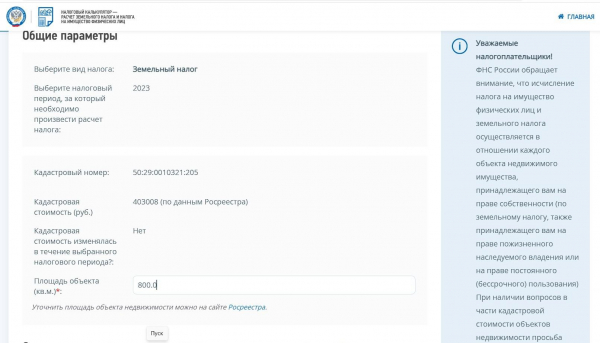

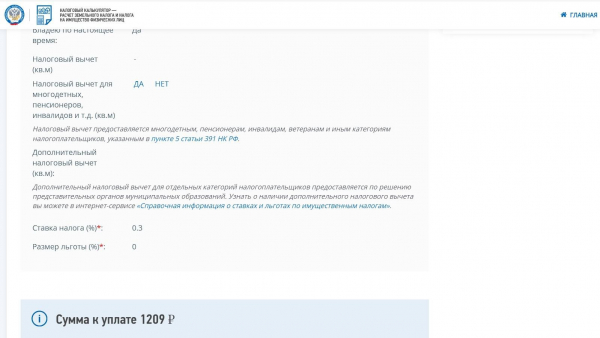

Сумму налога на земельный участок можно узнать с помощью одного из онлайн-калькуляторов.

Также есть калькулятор на сайте Федеральной налоговой службы. Порядок действий следующий:

Срок уплаты земельного налога

Для физических лиц

До 1 декабря года, следующего за отчетным. Так, земельный налог за 2023 год собственники земельных участков заплатят до 1 декабря 2024 года на основании налоговых уведомлений, присланных налоговым органом.

Для организаций

Земельный налог подлежит уплате налогоплательщиками-организациями в срок не позднее 28 февраля года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в срок не позднее 28-го числа месяца, следующего за истекшим отчетным периодом, объясняет Роман Ляпунов.

Комментарии закрыты.